Одна из самых острых дискуссий в российской промышленности касается доступа российских предприятий и технологических компаний к финансовым ресурсам. В результате жесткой кредитно-денежной политики ЦБ под угрозой оказалась работа тысяч производств и технологических команд.

В ноябре ставка по коммерческим кредитам (28-30%) превысила среднюю рентабельность оборотного и собственного капитала в промышленности России. Предприятия машиностроения могут себе позволить только субсидированные кредиты по разным правительственным программам. Для тех же, кто с нуля занимается разработкой и производством продукции с высокой добавленной стоимостью, и вовсе наступают черные времена. В этом секторе финансовая обстановка не отличалась комфортом даже до ужесточения ДКП. А в новых условиях понадобятся альтернативные методы кредитования. Проблемная тема поднималась на полях Национального промышленного конгресса в Москве, в ходе делового завтрака с представителями реального производственного бизнеса.

Характерно, что хронологически, мероприятие проходило еще до повышения ключевой ставки. Тем более резонными и вескими являются претензии и тревоги промышленности, озвученные на этой встрече.

Александр Брюзгин, директор по развитию бизнеса НПП «Гиперлайн» (*разработчик и производитель премиальные структурированных кабельных систем для российского рынка).

– Когда речь идет о мерах господдержки, мы видим, что нам, идти во-первых некуда, а во-вторых незачем. Любые кредиты, даже со льготной ставкой, означают, что их нужно возвращать с операционной прибыли. Мы создаем инновационный продукт, который начнет окупаться через два-три года. А начинать возвращать деньги я должен уже сейчас (хотя бы частично), и это в условиях роста логистических издержек, удорожания расходов на кадры, когда нельзя себе позволить разгонять цены. Выплата кредитов экономически нас убивает, и мы не можем себе этого позволить.

У нас в стране фактически отсутствуют частные инвестиционные фонды и классический венчурный капитал. Нам банально некуда обратиться. Грантовая система для нас выглядела бы идеальной, в теории, (поскольку она в значительной степени подразумевает бюджетное финансирование, ориентированное на продукт будущего). Но если вы посмотрите на эти гранты: то во-первых, это жутко забюрократизированный механизм… Он требует к нашей лаборатории и небольшой команде R&D (Research and Development) приставить еще десяток специалистов по отчетам и бухгалтерии. Мы не потянем такие организационные расходы. А, кроме того, с обратной стороны, грантодателям выгодно поддерживать огромные проекты, а не небольшие стартапы.

Таким образом, для нас все стандартные программы поддержки инвестиций закрыты. Это особенно странно учитывая тот факт, что мы разрабатываем и создаем реально инвестиционно-привлекательный продукт с высокой добавленной стоимостью, который дает эффект на отечественном рынке. Как ни странно, в нашем бизнесе разработки стоят не слишком дорого. Нам не требуются миллиардные капиталы. Относительно небольшие вложения дали бы достаточно быстрый результат. Примерно год уходит на создание нового продукта, окупаемость и возврат инвестиций составляет около двух лет.

По словам эксперта, продукция с высокой добавленной стоимостью идеально вписывается в скромные потребности ограниченного внутреннего рынка. И поэтому новые проекты требуют гомеопатического объема инвестиций, исчисляемого не миллиардами и не сотнями миллионов (средний чек, как правило составляет от 20 млн рублей на один проект). При этом в поле зрения и достоверного контроля находятся достижимые результаты реализации продукта, сжатые сроки R&D.

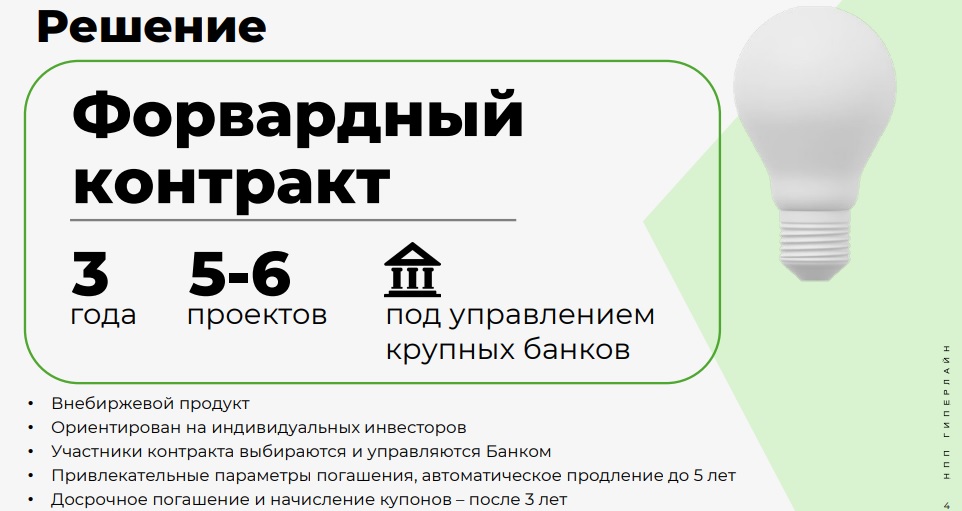

– Как реально помочь компаниям, создающим технологический суверенитет? Нужно сделать так, чтобы финансирование было ориентировано на возврат инвестиций из коммерческой реализации уже созданного инновационного продукта. А не из текущих операционных расходов. Есть ли такие финансовые модели и идеи в наших российских реалиях? – Да есть. Представители всех крупных банков прекрасно знакомы с таким явлением как форвардный контракт. Ключевую работу по привлечению частных инвестиций способны играть банки, обладающие специалистами, способными грамотно оценивать риски, – подчеркнул Александр Брюзгин.

Форвардный контракт, это как раз то, что требуется, для поддержания инновационных компаний. При этом, эта промежуточная форма является гораздо менее рискованной, чем выхода на публичный рынок IPO. Под форвардный контракт создается пул высокотехнологичных компаний, при этом контракт не является биржевым инструментом, хотя выстроен в похожей логике. На российском фондовом рынке наверняка есть заинтересованные инвесторы инноваций. Кроме того, значительная часть потенциальной аудитории инвесторов, будет готова их поддержать из патриотических убеждений. Эмоционально-идеологическую компоненту бизнес-анализа никто не отменял. Форвардные контракты вполне могут быть привлекательны, как для банков, так и для сторонних частных инвесторов.

– Поскольку мы создаем продукцию с высокой добавленной стоимостью, можно рассчитать окупаемость таким образом, чтобы удовлетворить интересы финансовых организаций, потребителей и разработчиков. Наша цель ведь не попытаться устроиться на шее у государства, а добиваться технологического суверенитета с минимальной нагрузкой на бюджет, – заключил Брюзгин.

Слайд из презентации НПП «Гиперлайн», представленный в ходе Делового завтрака Национального промышленного конгресса:

Готовы ли сами представители банковской системы поддерживать венчурные инвестпроекты, и что им мешает это делать?

Алексей Кузнецов, заместитель председателя правления «Новикомбанка», напоминает, что в портфеле у опорного банка Ростеха есть инструменты поддержки, позволяющие возвращать основной долг по займу, начиная с четвертого года.

– А это значит, что заемщик основную часть развития своего продукта, проводит на очень низких затратах.

Новикомбанк, стал одной из первых кредитных организаций страны, начавших работать с инвестиционными проектами в промышленности в рамках так называемой «Таксономии» проектов технологического суверенитета.

Эксперт отмечает, что привлечение мер поддержки в качестве источника финансирования, как правило, затягивает весь процесс. В итоге, страдает скорость доведения инвестиций. Приходится держать штат консультантов не только для того, чтобы войти в господдержку, но и для того, чтобы обслуживать ее операционно.

– Поэтому сегодня и мы, и другие ведущие банки создают в своем составе группы компетенций, – рассказал Кузнецов. – Они позволяют непосредственно взаимодействовать с клиентом, реализующим инвестпроект: показывают и подсказывают, как действовать экономнее и эффективнее. А в некоторых случаях мы даже часть работы выполняем за нашего клиента, помогая обойти бюрократические препоны. Уверен, что создание таких центров при кредитных организациях – это хорошая перспектива.

Взаимоувязанность мер поддержки все еще оставляет желать лучшего. Программы поддержки промышленного бизнеса любого калибра, по задумке Правительства РФ, должны были проходить практически бесшовно. Но пока этого достичь не удается.

Появился инструмент, дополняющий сервисы ФРП, – «Промышленная ипотека». До апреля 2024 года он хорошо работал. Когда произошла донастройка инструмента, он перестал быть доступным для организаций с выручкой выше 2 млрд рублей в год. Большая часть заинтересованных клиентов оказалась вне промышленной ипотеки. Мы это видим на своем портфеле: количество заявок резко упало. Небольшие компании не задумываются о развитии подобными средствами при такой высокой ключевой ставке.

«Калибровка» мер поддержки по финансовым порциями и финансовым обязательствам оставляет вне зоны покрытия сегмент среднего производственного бизнеса. Принято считать, что программы объемом от 100 млн рублей реализует Фонд развития промышленности; а программы от 2 млрд. рублей, проходят через Кластерную инвестиционную платформу. Однако между этими институтами наблюдается определенный оперативный провал.

Законченность всех мер поддержки – еще одна серьезная недоработка. Для законченного цикла инвестиций в России остро не хватает инструментов финансирования НИОКР и оборотного финансирования. Это самые рискованные для банковской системы сектора: поскольку в них затруднена оценка стоимости и контроль целевого расходования средств.

Автор: Андрей Троянский